・年金額が増えるって本当?

・将来の年金額への影響は?

・年金額が増減する仕組みを知りたい

こんなお悩みありませんか?

- FP2級・AFPの資格保有者

- 子持ち会社員世帯への専門アドバイザー

である筆者、FP(ファイナンシャルプランナー)キタムラが「年金を含めた老後資金の備え方」について解説します。

ぜひ最後まで読んでいってください。

将来、ご自身が年金を受け取ることを想像しながら読んでみましょう!

年金額は2年連続増加!

1月19日、2024年度の年金支給額について前年より2.7%引き上げることを厚生労働省が発表しました。

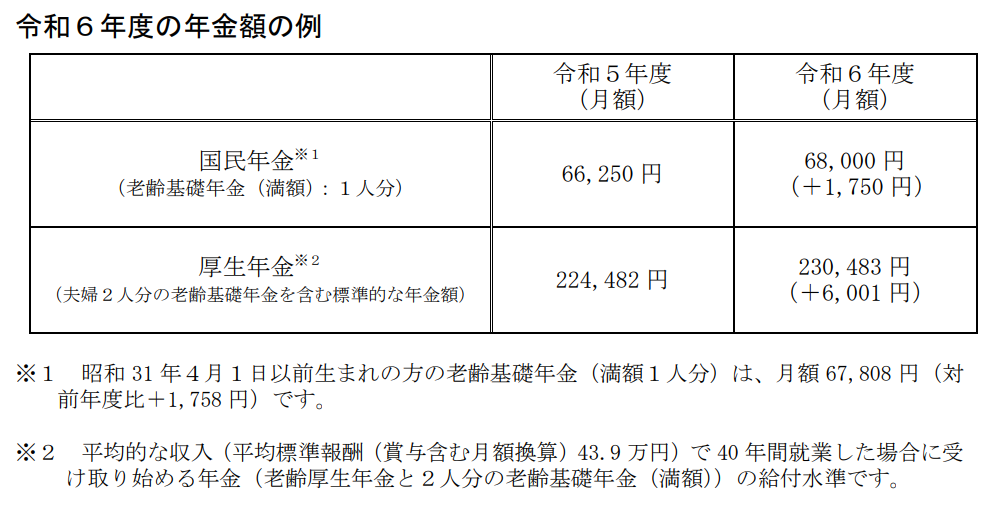

具体的な金額は次の通り。

国民年金は満額で月額+1,750円、厚生年金は標準的な家庭(詳細な条件は上図を参照)で月額+6,001円となります。

前年に引き続き2年連続での増額です。

物価高が続く昨今では特に嬉しいことですね。

しかし今回の増額、素直に喜んでもいられません。

増額なのに喜べないとは?引っ掛かりますね、、、

その理由を説明します。

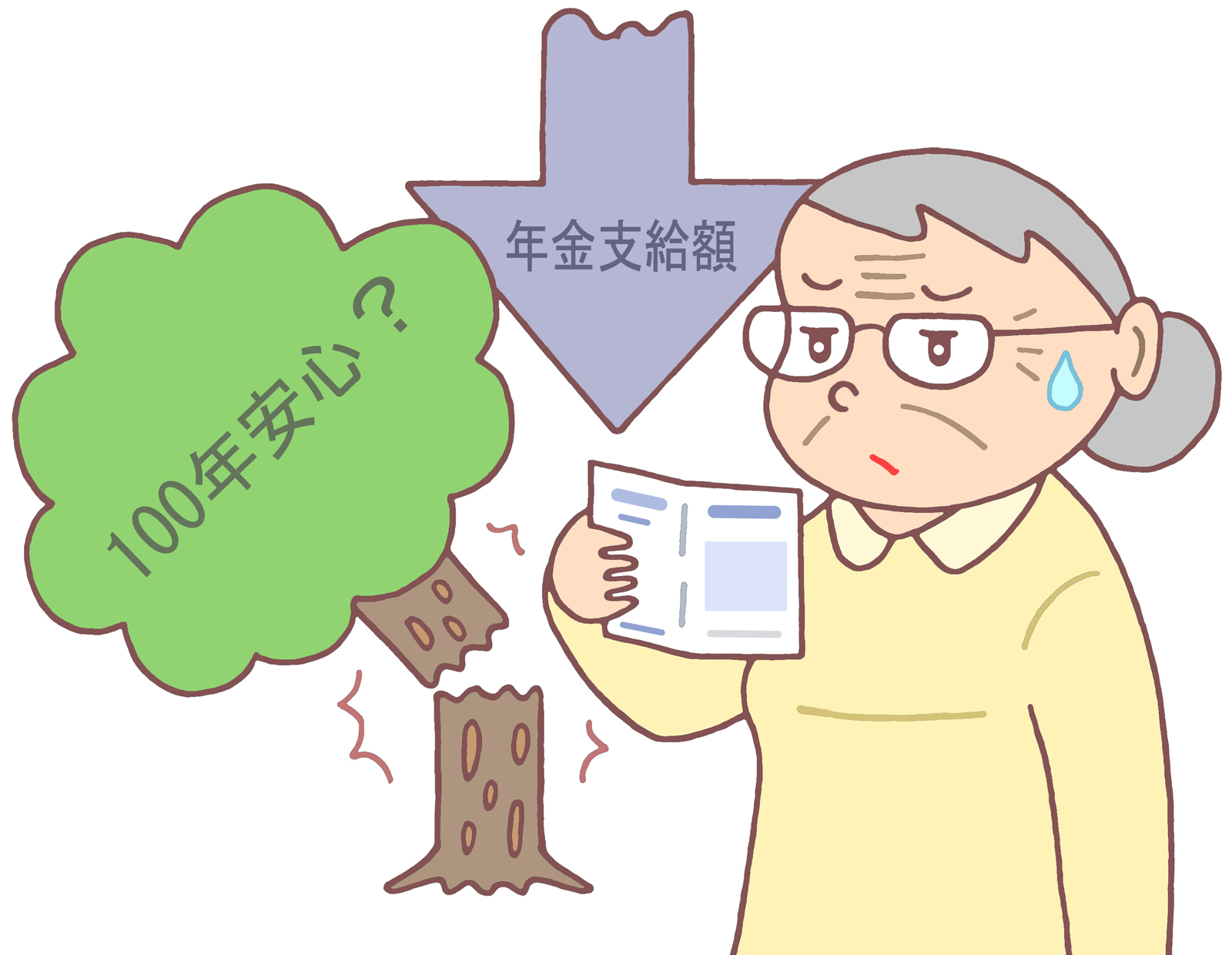

実質的には目減りしている?

前述の通り年金支給額は上がりますが、「実質的」には目減りしていると言えます。

なぜ「実質的」に目減りしているかと言うと、物価上昇に支給額が追い付いていないからです。

昨年2023年の物価上昇率と年金の増額率は次の通りです。

- 物価上昇率(昨年):+3.2%

- 公的年金の増額率:+2.7%

- 実質的な価値:-0.5%

つまり「実質的な価値」では0.5%下がっているということです。

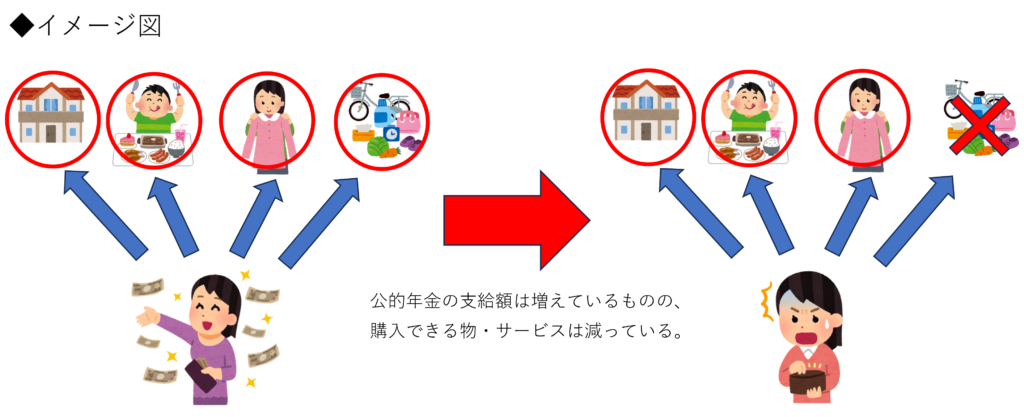

物・サービスの価格が上がる(物価上昇)ということは、これまで購入していた物・サービスが同じ金額で購入できなくなることを意味します。

このように物・サービスの価格が上がり、年金額が追い付いていないという状況を「実質的」に目減りしている、というわけです。

物・サービスの価格が上がることを「インフレ」といいます。

「じゃあ、支給額を物価に追い付くようにしようよ!」と言いたいところですが、マクロ経済スライドという仕組みで意図的に追い付かないようにしているのです。

年金額を決定する仕組みを次の章で説明します。

年金額決定の仕組み

年金の支給額は、物価と賃金の変動に伴い毎年見直しがされます。

ここ数年のように物価が上がる(または労働者の賃金が上がる)ことに連動し、年金額も上がる仕組みとなっているのです。

そもそも年金額の変動率は「物価上昇率」、「名目賃金の上昇率」のいずれか低い方が適用されます。

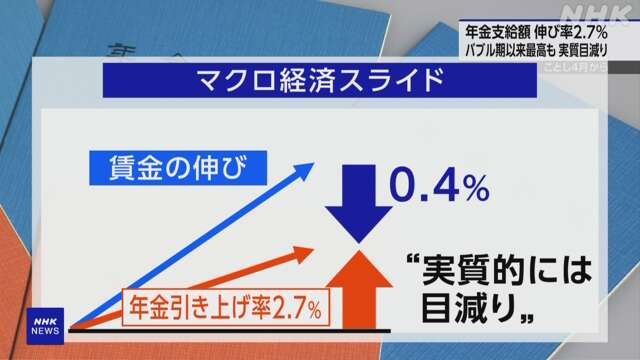

今回の場合、上図より「名目賃金の上昇率」の方が低いので年金額もこれに合わせて3.1%上昇するはずです。

しかし、実際の年金支給額の上昇率は2.7%。

下の図の通り「マクロ経済スライド」という仕組みにより0.4%押し下げられているのです。

「マクロ経済スライド」とは保険料を納める現役世代の人口減少や平均余命など、その時の社会情勢に合わせて年金額を調整する仕組みです。

つまり「将来、少子高齢化によって現役世代が納める保険料が高くなっちゃうから、今のうちから支給額を緩やかに下げて負担を減らそうね」ということです。

「え?年金額は増えているはずだよね?」と疑問に思われるかもしれません。

今回のように年金額を引き上げる際にその引き上げ幅を減らすため、実質的に減っていることが分かりにくくなっているのです。

年金額は物価上昇に連動する、という基本部分は覚えておきましょう。

年金だけの老後生活は成り立つ?

続けて将来の自分たちのことを考えてみましょう。

今後、年金額が減っていくことを考えると、年金だけで老後生活を送ることはますます難しくなると考えられます。

では今の現役世代はどのように行動していくべきでしょうか。

主な対策を3点紹介します。

ライフプランの作成

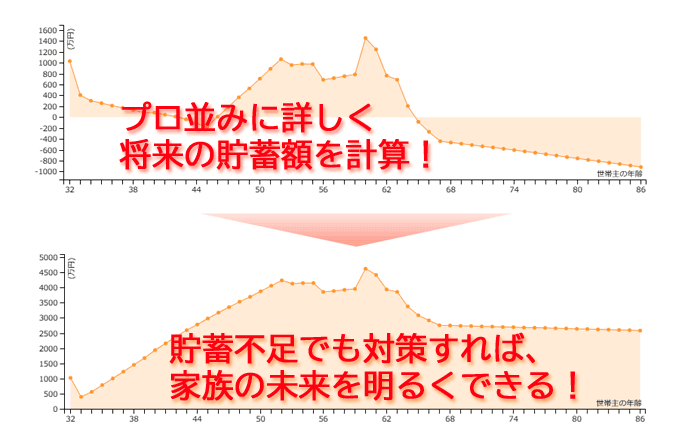

まずライフプラン「生涯の生活設計」を作成しましょう。

すなわち、結婚、出産、住宅購入の予定、また何歳まで働くのか、子供の学校は私立/公立はどちらか、といった将来の生き方を資金面も含めて計画をたてます。

最近では金融庁などのWebサイトで簡易的なライフプラン作成ツールが公開されています。

まずはこれらを使ってライフプランのイメージを掴みましょう。

まず現状(家計)を見える化し、次に将来の計画を立てましょう。

◆金融庁 ライフプランシミュレーション

◆知るぽると ライフプランシミュレーションをしてみよう!

自分に合った細かい設定をしたい方には↓の「Financial Teacher System」がおススメ。

◆Financial Teacher System

家計の見直し

ライフプランを作成すると、家計収支が見えるようになります。

併せて家計を見直しましょう。

過去のブログでも紹介してますが、固定費の見直しから始めるのがおススメです。

\ あわせて読みたい 【効果あり】家計の節約術「15選」 /

無駄遣いや贅沢はしていない、と思っても節約できることは見つかりますよ。

自分年金の準備

自分年金の準備も始めましょう。

ポイントは「制度を活用すること」です。

例えば、NISAやiDeCoがそれです。

投資で効率よく資産を増やし、かつ運用益が非課税になります。

またiDeCoに関しては掛金が全額所得控除となるため、所得税や住民税が下がります。

民間の保険会社が販売している年金保険等は手数料が高いためおススメはしません。

無理に貯蓄するのではなく、現在の生活とのバランスが重要です。

まとめ

今回は2024年度の公的年金額の変動状況と、老後に向けた対策について解説しました。

内容をまとめると以下の通り。

多くの人にとって、公的年金が老後資金の柱となることは間違いありません。

しかし、少子高齢化によって年金額の実質的な価値減少はさらに進むことが予想されます。

こういった状況から、ライフプランの作成や自分年金の準備など、老後に向けて若いうちから対策しておくとよいでしょう。

外部要因を悲観的に捉え嘆くのではなく、自身でできることを探し行動する姿勢が大事です。

まさに自分で備える時代です。

ちょっとずつでも行動しお金の悩みの少ない幸せな人生を過ごしましょう!

それでは!

コメント